El Popular cayó por una crisis de liquidez, no de solvencia. En eso está todo el mundo de acuerdo, incluso los que fueron los partícipes de la operación que provocó dicha crisis de liquidez para que el Santander fuera rescatado. Las propias cuentas de la entidad presidida por Ana Patricia Botín demuestran que sin el Popular hubieran tenido unas pérdidas de activos superiores a los 25.000 millones de euros.

El mayor escándalo financiero de este país fue consecuencia de una operación que atacó al Popular en dos flancos: la liquidez y el precio de la acción en el mercado. Esta estrategia sólo pudo ser implementada con la colaboración necesaria de los organismos reguladores dependientes del ministerio de Economía, entonces dirigido por Luis de Guindos.

La crisis de liquidez se inició, precisamente, cuando el anterior consejo de administración dejó paso al nuevo, con Saracho al frente. No obstante, el plan era claro: primero debilitar el precio de la acción y, en segundo lugar, si esto no era suficiente, atacar la liquidez. Las constantes fake news que salían publicadas, algunas de ellas en las que la fuente directa era el propio Saracho, hicieron no sólo que el precio de la acción bajara, sino que muchos clientes, tanto particulares como empresas, sacaran sus depósitos por miedo a una quiebra que en ningún caso se produjo.

En la reunión del Consejo de Administración del mes de mayo, el Consejo de Administración del Banco Popular determinó que se estaba incumpliendo la ratio LCR, pero se decidió que el incumplimiento no era significativo. Tanto no lo era que el día 31 de mayo se encontraba en un 74,4% cuando el objetivo de cumplimiento se hallaba en el 80%. Sin embargo, en apenas una semana bajó hasta el 24% tal y como se reconoce en el acta del Consejo del día 6 de junio.

El propio despacho de referencia del Santander, Uría y Menéndez, destacaba en su documento en el que se le transmitían las instrucciones a Saracho y Hervada para la declaración de la inviabilidad que «el único incumplimiento de ratios (el de LCR) se consideró por el Consejo no significativo».

En el acta del día 6 de junio, Saracho reconoce varios aspectos: en primer lugar, no había en esa fecha ningún incumplimiento de las ratios de capital, ni en base consolidada ni en base individual. En segundo lugar, el incumplimiento de la ratio LCR que ese día se encontraba en un 24% cuando, una semana antes se hallaba en un 74,4%. En tercer lugar, Saracho afirma lo siguiente a la hora de declarar la inviabilidad del Popular: «la ausencia en la actualidad de perspectivas de recuperación de fuentes de financiación estables en un futuro próximo salvo que se llegasen a ejecutar algunas de las operaciones corporativas que vienen tratándose de implementar […] obligan a considerar que el incumplimiento de la ratio LCR ha dejado de ser provisional y, en consecuencia, que ese incumplimiento ha pasado a ser significativo a efectos de la valoración de inviabilidad del Banco».

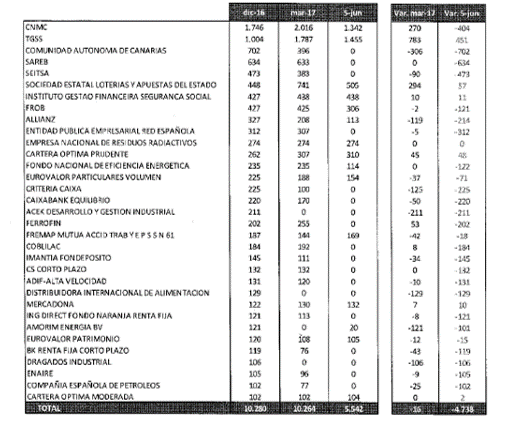

Sin embargo, ese incumplimiento significativo de la ratio LCR no pudo haber sido posible sin la salida de depósitos de los días previos a la intervención, salidas de depósitos principalmente de las instituciones y organismos públicos:

Esta fuerte fuga de liquidez fue la que realmente hizo que la ratio LCR bajara un 50% en apenas una semana, un fenómeno jamás visto en la banca española y que sólo se puede justificar como una aceleración de los procesos de la operación que terminaría con la intervención del Popular. Esta celeridad sólo puede comprenderse si se tiene en cuenta la llegada de las ofertas de ampliación por parte de Deutsche Bank y de Barclays, ampliaciones a las que nos hemos referido en distintas ocasiones en Diario16.

Por otro lado, en el Consejo del día 6 de junio Saracho no informó de dichas ofertas de ampliación ni de las propuestas de compra de activos no estratégicos, como WiZink o TotalBank que hubieran dado liquidez a la entidad, además de reforzar capital.

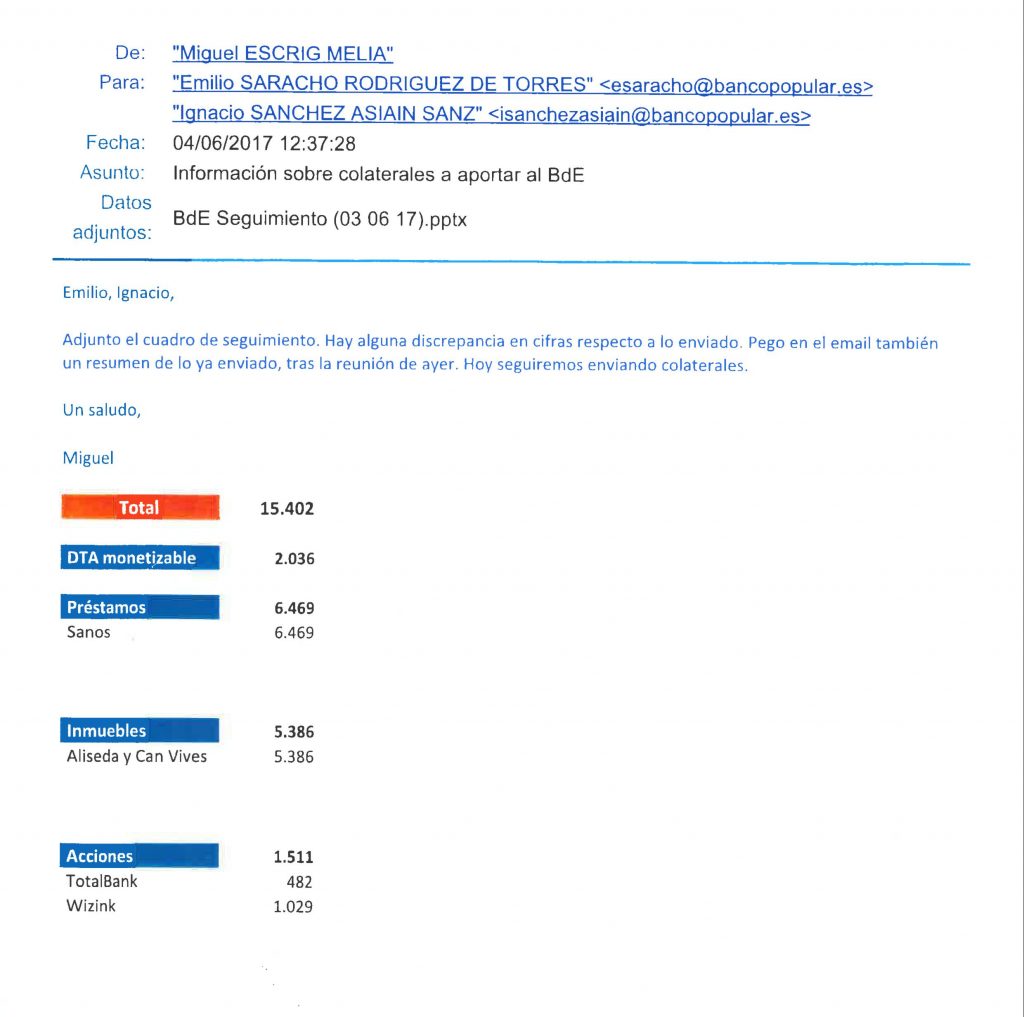

Saracho tampoco informa al Consejo de que se presentaron al Banco de España colaterales por valor de 15.000 millones de euros cuando se solicitó la ELA de 9.500 millones que, tal y como reconoció Javier Alonso, subgobernador del supervisor, fueron insuficientes y sospechaba que Saracho podía haber presentado más garantías, hecho que quedó demostrado con la venta de activos inmobiliarios por parte del Banco de Santander a BlackStone.

Además, y esto es fundamental, el día 6 de junio Saracho no informó al Consejo de Administración de que el Popular ya estaba siendo intervenido porque el Proyecto Hipócrates estaba llegando a su fin, un proyecto que se había iniciado el día 3 de junio. Mientras se estaba celebrando el Consejo, el FROB esperaba que fueran entregadas las ofertas por parte de BBVA y de Santander, las dos únicas entidades que habían demostrado interés por hacerse con el Popular. Del mismo modo, Saracho tampoco informó al Consejo de Administración de que el BCE había decidido revocar la licencia bancaria al Popular.

Por tanto, el día de la intervención el Popular cumplía con todos los requisitos de capital y podría haber optado a una mayor liquidez de haberse presentado la totalidad de garantías, de haber informado a la CNMV de la existencia de ofertas de ampliación de capital por valor conjunto de 8.000 millones de euros y de propuestas de venta de activos no estratégicos por un valor superior a los 3.500 millones de euros.

Si se comenzó a incumplir la ratio LCR en abril, el Consejo determinó que no era significativo ese incumplimiento (el 31 de mayo dicha ratio estaba por debajo en un 5,6%); si se tomaron medidas de vigilancia por parte del BCE y no saltaron las alarmas, entonces, ¿quién fue el culpable de que en menos de una semana dicha ratio cayese en más de un 50%? Los accionistas, desde luego, no. Fueron quienes estaban en la operación y prueba de ello fue el comportamiento desvelado por Vozpopuli de Uría y Menéndez al «aconsejar» que dicho incumplimiento, por más que fuera poco significativo, no fuera comunicado al mercado. Evidentemente, aquí hay una razón obvia: si se hubiese comunicado a la CNMV ésta habría tenido que actuar y la primera medida que hubiese adoptado hubiera sido la paralización de la cotización del Banco Popular. Si a todo ello se suma los aspectos no comunicados por Saracho arriba explicados y la fuga de depósitos de los días 5 y 6 de junio, tenemos la explicación clara de por qué en 6 días la ratio LCR bajó del 74,4% al 24%.